- バックナンバー2025年

- バックナンバー2024年

- バックナンバー2023年

- バックナンバー2022年

- バックナンバー2021年

- バックナンバー2020年

- バックナンバー2019年

- バックナンバー2018年

- バックナンバー2017年

- バックナンバー2016年

- バックナンバー2015年

- バックナンバー2014年

- バックナンバー2013年

- バックナンバー2012年

- バックナンバー2011年

- バックナンバー2010年

- バックナンバー2009年

- バックナンバー2008年

- バックナンバー2007年

- バックナンバー2006年

- バックナンバー2005年

2025年7月号

● 令和7年度税制改正 ~所得税関係~

年収の壁とは?

昨今、「103万円の壁」という言葉が頻繁に新聞・テレビやインターネットで取り上げられてきました。

103万円の壁とは、給与所得控除の55万円と所得税の基礎控除である48万円を合計した金額であり、給与収入に係る所得税の非課税限度額を示したものです。

パート・アルバイト従業員が、所得税が発生することを避けるため、年間の給与収入が103万円を超えないよう勤務時間の調整を図ることは、どの職場でも広く行われてきました。103万円の壁の存在が職場の人手不足の一因になっているとの指摘もあり、様々な議論の結果、令和7年度税制改正で見直しが行われたのです。

給与所得の収入金額については、103万円のほか、106万円・130万円・150万円・201万円についても税金や社会保険料負担が生じる壁があります。今回は、これらの壁の種類と103万円の壁の改正内容をみていきます。

〖103万円の壁とは?〗

103万円は所得税の非課税限度額です。妻がパート・アルバイト従業員、夫(扶養者)が会社員の例で説明すると、令和6年までは、妻の給与の年間収入金額が103万円以下(合計所得金額48万円以下)であれば、妻は所得税が課税されることはありませんでした。

また、夫の合計所得金額に応じて、38万円から13万円(妻が70歳以上の場合は48万円から16万円)の配偶者控除を、夫が適用することができました。

〖106万円の壁とは?〗

106万円は社会保険加入の基準となる金額です。従業員数51人以上の企業で働くパート・アルバイト従業員で、週の所定労働時間が20時間以上かつ給与の年間収入金額が106万円以上となった場合などに、社会保険の加入義務が生じます。

健康保険料や厚生年金保険料の負担が生じると、給与の手取り金額が減るため、所得税の103万円の壁と同様、パート・アルバイト従業員が労働時間の調整を行い、結果的に人出不足の原因になっているとの指摘があります。

〖130万円の壁とは?〗

130万円も社会保険に関する基準となる金額です。給与の年間収入金額が103万円を超えた場合は、106万円の壁と異なり、勤務先の規模などに関わらず、全ての人に国民健康保険や国民年金の加入義務が生じます。

〖150万円・201万円の壁とは?〗

150万円と201万円の壁は税金の壁です。前述の、妻がパート・アルバイト従業員、夫(扶養者)が会社員の例で、令和6年までの金額基準をみていきます。この場合、妻の年間給与収入金額が103万円を超えた場合、夫は所得税の配偶者控除は適用できませんが、妻の合計所得金額と夫の合計所得金額に応じて、38万円から1万円までの配偶者特別控除を、夫が適用することができました。

配偶者特別控除は妻の合計所得金額に応じて、満額である38万円から順次減額されますが、150万円は、配偶者特別控除を満額摘要することができなくなる妻の給与の年間給与収入金額を指したものです。そして201万円は、配偶者特別控除そのものが適用できなくなる金額です。

〖令和7年度税制改正による年収の壁の変更点〗

令和7年度税制改正では、物価上昇局面における税負担の軽減と就業調整対策の観点から、所得税の基礎控除額と給与所得控除額の最低保障額が、それぞれ10万円引き上げられました。令和7年分以降の給与所得控除の額は、【表1】のとおりです。

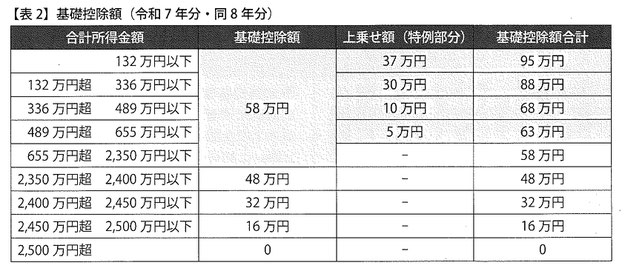

これに加えて、基礎控除の上乗せが行われます。具体的には、令和7年分と8年分の所得税については、【表2】のとおり、合計所得金額が655万円(給与収入850万円)以下の場合に4段階で控除額の上乗せ(加算)を行い、令和9年分以降については、【表3】のとおり、合計所得金額132万円(給与収入200万円)以下の場合に37万円の上乗せをすることになりました。

以上の改正が行われた結果、103万円であった所得税の非課税限度額は160万円(一般的な社会保険料支払いがある場合は188万円)に引き上げられました。

〚まとめ〛

今後、社会保険加入の基準も順次見直されていくことが想定されています。働き手の側も、雇用する側も、年収の壁をめぐる今後の改正には、十分配意していく必要があります。