2018年 10月号

●平成30年度税制改正 個人所得税の見直しポイント

平成30年度税制改正では、前年度改正での配偶者控除・配偶者特別控除に続く個人所得課税の見直しとして、給与所得控除や公的年金等控除、基礎控除など広範囲にわたる見直しが行われました。

適用は、所得税が平成32年(2020年)分、個人住民税は平成33年(2021年)度分からとされていますが、企業の経営者や経理担当としては、改正時点で一度整理しておきたいところですので、以下、説明します。

-改正の概要-

1 給与所得控除・公的年金等控除から基礎控除への振替

近年、特定の企業等に属さずフリーランスとして仕事をしたり、子育てしながら在宅で仕事を請け負う、高齢者が長年培った能力や経験を活かし起業支援等の形で活躍するなど“働き方の多様化”が進んでいます。これを踏まえ、様々な形で働く人を応援する等の観点から、特定の収入にのみ適用される「給与所得控除」及び「公的年金等控除」の控除額を一律10万円引き下げる一方、「基礎控除」の控除額を同額の10万円引上げます。

また、給与所得と年金所得の双方を有する場合の負担増に対応するため、片方に係る控除のみが減額される措置が設けられています。

2 給与所得控除の見直し

給与所得控除については、実額の勤務関連経費や諸外国の水準と比べても過大になっているとの指摘があることから、近年、段階的に上限が引き下げられています。今回もこの方針に沿って、一律10万円引き下げとは別に高所得者の給与所得控除の上限が引き下げられます。

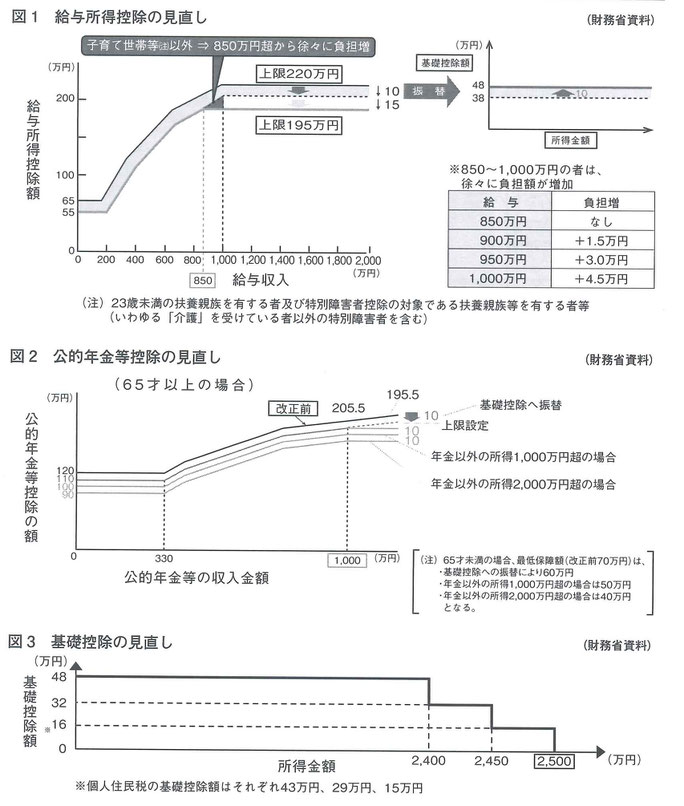

具体的には、給与所得控除の上限が適用される給与等の収入金額が改正前の1,000万円から850万円となり、その上限額は220万円から195万円となります(図表1)。

これにより、給与等の収入金額が850万円を超える者については税負担が増加することになりますが、この場合でも子育てや介護に対して配慮する観点から、23歳未満や特別障碍者である扶養親族等を有する者等に負担増とならないよう措置が講じられています。

なお、見直しに伴い給与所得の源泉徴収税額表(月額表、日額表)、賞与に対する源泉徴収税額の算出率の表、年末調整等のための給与所得控除後の給与等の金額の表等が変更されます。

3 公的年金等控除の見直し

公的年金等控除は、給与所得控除とは異なり控除額に上限がないことから、年金以外の所得がいくら高額でも年金のみで暮らす者と同じ額の控除が受けられるため、高所得者の年金所得者にとって手厚い仕組みとの指摘がありました。そこで、一律10万円引下げとは別に世代内・世代間の公平性を確保する観点から、年金以外に高額の収入がある者については、公的年金等控除を引き下げるとともに、控除額の上限が設定されました。

具体的には、公的年金等収入が1,000万円を超える場合は、控除額に195万5,000円の上限が設けられました。

また、公的年金等以外の所得金額が1,000万円超の場合には、控除額を10万円引き下げ、2,000万円超の場合には控除額を20万円引き下げることとされました(図表2)。

4 基礎控除の見直し

基礎控除は、所得の多寡によらず一定金額を所得から控除するものですが、高所得者にまで税負担の軽減硬貨を及ぼす必要性は乏しいのではないかと指摘がなされてきました。

改正では、これを踏まえ合計所得金額2,400万円超から控除額が逓減し、2,500万円超で消失する仕組みに見直されました(図3)。

なお、今回の見直しを踏まえて、年末調整で基礎控除の適用を受ける場合は、合計所得金額の見積額などを記載した「給与所得者の基礎控除申告書」の提出が必要となります。

5 基礎控除の引上げと給与所得控除の引下げに伴う所要の改正

基礎控除の引上げと給与所得控除の引下げに伴い、基礎控除と給与所得控除の金額等を踏まえて設定されている配偶者控除や扶養控除、雑損控除等の金額要件等が改正されました。