2023年 4月号

●ふるさと納税 ~改めて見てみよう 制度と税務上の取扱い~

ふるさと納税をした経験のある方はたくさんいると思います。昨年末も駆け込みで多く行われたという報道があり、今年も行った方がいるでしょう。

一方、返礼品目的で自治体を選択することに気を使い、税務については、漠然と恩恵があるぐらいの知識の方が多いのではないでしょうか。

そこで今回は、ふるさと納税の概要と利用状況、手続き、税務上の取扱いを見ていきます。

1 ふるさと納税の概要と利用状況

⑴ ふるさと納税とは

多くの人はふるさと(地方)で生まれ、その自治体から医療や教育等様々な住民サービスを受けて育ち、やがて進学や就職を機に生活の場を都会に移し、そこで納税を行っています。その結果、都会の自治体は税収を得ますが、自分の生まれ育った故郷の自治体には税収が入りません。

そこで、今は都会に住んでいても、自分を育んでくれたふるさとに、自分の意思で、いくらかでも納税できる制度があっても良いのではないかという問題提起から始まり、数多くの議論や検討を経て生まれたのがふるさと納税制度です。

この制度は「納税」という言葉がついていますが、実際には都道府県、市区町村に対する「寄附」です。一般的には自治体に寄附をした場合には、確定申告を行うことで、その寄附金額の一部が所得税及び住民税から控除されます。原則として、自己負担額から2,000円を除いた全額が控除の対象となります。

また、各自治体は寄附に対するお礼として、返礼品を送ることとしていますが、寄附をしてもらうため、この返礼品がエスカレートしていった現実がありました。現在は、

① ふるさと納税の募集を適正に実施すること

② 返礼品は返戻割合3割以下とすること

③ 返礼品は地場産品等、総務大臣が定める基準に適合するものであること

と規定されています。

⑵ 自治体の選択と手続き

ふるさと納税は自分の生まれ故郷に限らず、どの自治体にでも行うことができるので、それぞれの自治体がホームページ等で公開している、ふるさと納税に対する考え方や、集まった寄附金の使い道等を見た上で、応援したい自治体を選ぶことになります。特に寄附金の使い道については、ふるさと納税を行った本人が使途を選択できるようになっている自治体もあります。

実際にふるさと納税を行う際の手続きについては、選んだ自治体のホームページや、ふるさと納税サイトで確認できます。

⑶ 利用状況

① 令和3年度(令和3年4月1日~令和4年3月31日)の受入額及び受入件数

全国合計の受入額は約8,302億円(前年度比約1.2倍)、受入件数は約4,447万件(同約1.3倍)となっています。受入額の上位3位は、「北海道紋別市」、「宮崎県都城市」、「北海道根室市」の順となっています。

海産物、畜産物、農産物の返礼品を目的とした寄附が多いように思われます。

② 令和4年度課税(令和3年1月1日~12月31日)における住民税控除額及び控除適用者数

全国合計の住民税控除額は約5,672億円(前年度比較約1.3倍)、控除適用者数約741万人(同約1.3倍)となっています。住民税のうち、市町村民税控除額が多い上位3位をみると、「神奈川県横浜市」、「愛知県名古屋市」、「大阪府大阪市」の順です。

いわゆる大都市圏の市区町村の納税者が、多く寄附していることがうかがえます。

このような自治体については、税収が減るという問題も生じています。

2 税務上の取扱い

⑴ 控除額の計算

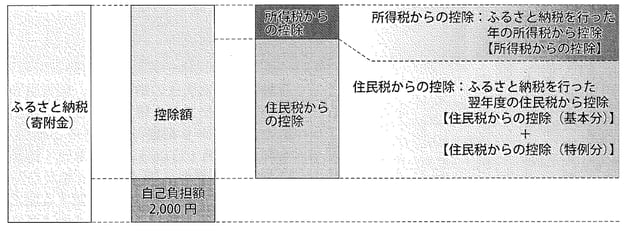

前述のとおり、寄附額のうち2,000円を超える部分について、所得税と住民税から原則として全額が控除される制度です。だだし、一定の上限はあります(下図参照「総務省資料」より)。

① 所得税から控除

(ふるさと納税の額-2,000円)×所得税率

ただし、控除対象となるふるさと納税額は総所得金額等の40%が上限となります。

② 住民税からの控除

住民税からの控除には「基本分」と「特例分」があり、それぞれ次のように計算されます。

イ 基本分

(ふるさと納税の額-2,000円)×10%

ただし、控除対象となるふるさと納税額は総所得金額等の30%が上限となります。

ロ 特例分

(ふるさと納税の額-2,000円)×(100%-10%(基本分)-所得税率)

ただし、住民税所得割額の20%を超える場合は、その金額の20%となります。

⑵ 申告手続き

① 原則

寄附をした翌年の3月15日までに、住所地等の所轄の税務署へ確定申告を行う必要があります。その際には、寄附をした自治体が発行する寄附の証明書・受領書や、専用振込用紙の払込控え(受領書)が必要となります。確定申告を行うと、前述の「控除額の計算」によって所得税と住民税の控除額が決まり、所得税分はその年の所得税から控除(還付)され、住民税分は翌年度の住民税から控除(住民税の減額)されます。

② ワンストップ特例制度

確定申告の不要な給与所得者等がふるさと納税を行う場合、申告を行わなくても控除を受けられる「ワンストップ特例制度」があります。

特例の申請には、ふるさと納税先の自治体数が5団体以内でふるさと納税を行う際に各自治体に特例の適用に関する申請書を提出する必要があります。

なお、5団体を超える自治体にふるさと納税を行った場合や、ふるさと納税の有無にかかわらず確定申告を行う場合は、ワンストップ特例制度を適用できず、確定申告を行う必要があります。また、ワンストップ特例制度の適用を受ける場合は、所得税からの控除はできず、翌年度の住民税の減額のみとなります。

過年分のふるさと納税について申告を行っていなかった場合、法定申告期限から5年分は遡って還付申告や更正の請求を行うことができます。改めてご確認ください。