2023年 6月号

●令和5年度税制改正 インボイス制度導入に向けた負担軽減措置

いよいよ本年の10月よりインボイス制度が導入されます。

円滑な制度移行に向けて事業者に対する支援を一層きめ細やかに行う必要があることから、令和5年度税制改正において更なる改正が行われました。

今回は、そのポイントを確認していきたいと思います。

1 インボイス発行事業者となる免税事業者の負担軽減(2割特例)

⑴ 制度の概要

免税事業者からインボイス発行事業者となったこと等により事業者免税点制度の適用を受けられないこととなる者を対象として、インボイス制度の開始から令和8年9月30日の属する課税期間までの期間、納税額を売上に係る消費税額の2割の軽減する措置が講じられています。

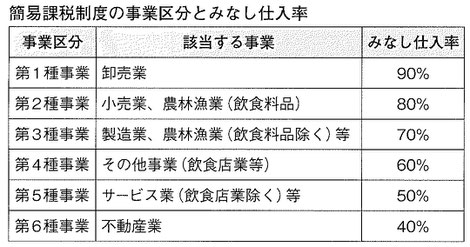

サービス業を営む者が簡易課税制度を選択した場合を例に考えると、売上に係る消費税を70万円とした場合、みなし仕入れ率は50%となるため、70万円×50%=35万円が納税額となります。

しかし、今回の改正により2割特例を適用した場合は、70万円×20%=14万円となり、21万円税負担が軽減されることになります。

また、簡易課税制度では、例えば小売業とサービス業を営む者など、同じ課税期間内に異なるみなし仕入れ率が生ずる場合、計算が煩雑になることがあります。その点、2割特例は業種に係わらず全体の収入を把握するだけで申告が可能となるため、事務負担も軽減されます。

⑵ 基準期間における課税売上高が1000万円超の場合

この2割特例は、基準期間(法人の場合は前々事業年度、個人事業主の場合は前々年)における課税売上高が1000万円を超える課税期間は適用が受けられません。例えば、下の図のとおり、個人事業主で令和5年(基準期間)における課税売上高が1000万円を超える場合場合には、令和7年分の申告については適用ができないこととなります。

そして、このような場合については簡易課税制度への移行措置が設けられています。

簡易課税制度を選択する場合は、「消費税簡易課税制度選択届出書」を、原則として適用を受けようとする課税期間の初日の前日までに提出する必要があります。しかし、2割特例の適用を受けた課税期間の翌課税期間中にこの届出書を提出したときは、その提出した日の属する課税期間から簡易課税制度の適用が可能となります。

⑶ すでに簡易課税制度選択届出書の提出した場合の適用

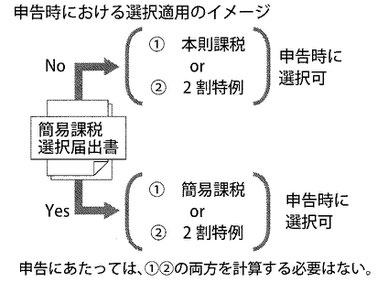

事業者の中には、インボイス登録申請とともに、簡易課税選択届出書を同時に提出しているケースもあるのではないでしょうか、このような場合には、2割特例の適用ができないのではないかという疑問が生じます。

この点、2割特例は、本則課税と簡易課税のいずれかを選択している場合でも、適用が可能です。つまり、簡易課税制度の選択届出書を提出していたとしても、申告の際に2割特例を選択することも可能であり、簡易課税制度選択届出書を取り下げる必要はありません。

なお、2割特例の適用を受けようとする場合は、確定申告書にその旨を付記するだけで、事前の届出も不要とされています。また、2割特例は、簡易課税制度のような2年間の継続適用の 縛りもありません。

2 一定規模以下の事業者に対する事務負担の軽減措置

インボイス制度の導入後は、少額な取引でもインボイスの保存が必要となりますが、制度の定着までの実務に配慮して、一定規模以下の事業者の行う少額取引につき、事務負担の軽減措置が設けられました。具体的には、基準期間における課税売上高が1億円以下である事業者については、インボイス制度の施行から6年間、1万円未満の課税仕入れについて、インボイスの保存がなくても帳簿のみで本則課税における仕入れに係る消費税額の控除ができます。

また、基準期間における課税売上高が1億円超であったとしても、特定期間(法人の場合は前事業年度の開始から6ヶ月、個人事業主の場合は前年の1月から6月までの期間)の課税売上高が5000万円以下である場合も対象となります。

3 少額な返還インボイスの交付義務の見直し

インボイス制度が導入されると、値引き等を行った際にも、その金額や消費税額などを記載した「返還インボイス」の交付義務が生ずることになります。

例えば売上代金の入金の際に、買い手の都合で振込手数料相当額が差し引かれている場合、その金額に係るインボイスが受け取れないため「売上値引き」として処理することが考えられます。

その点を踏まえ、事業者の事務負担を軽減するため1万円未満の少額な値引き等については、返還インボイスの交付が不要とされました。

4 登録申請手続きの柔軟化

インボイス制度が導入される令和5年10月1日から登録を受けるためには、原則として令和5年3月末までに申請書を提出することとされていますが、改正前は4月以降でも、申請書に3月末までの申請が「困難な事情」を記載することで、10月1日に登録したものとみなす措置が設けられていました。

しかし、事業者の準備状況にバラつきがあることや、今回の改正により負担軽減措置が追加されたことを踏まえ、あえて申請書に「困難な事情」の記載を求めることなく、4月以降の申請を可能とする対応が行われました。