2026年 2月号

● 令和7年分確定申告のポイント

今年の確定申告は、基礎控除や給与所得控除の改正、特定親族特別控除の創設などの改正点がありますので、ポイントを確認します。

令和7年分の確定申告書の提出期限は、令和8年3月16日(月)です。

Ⅰ基礎控除の改正

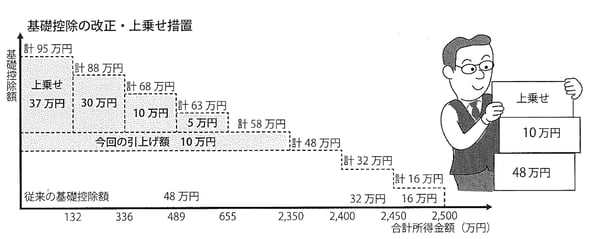

従来、基礎控除額は最高48万円でしたが、10万円引き上げられて58万円になりました。さらに低所得者層の税負担に配慮する観点から、基礎控除の上乗せを恒久的措置として行うことになりました。【下図参照】

基礎控除の改正に伴って、扶養控除等の対象となる扶養親族等の所得要件も改正されました。具体的には、扶養親族と同一生計配偶者の合計所得金額の要件とひとり親の生計を一にする子の総所得金額等の合計額の要件が58万円以下に、勤労学生の合計所得金額の要件が85万円以下に、それぞれ10万円引き上げられました。

Ⅱ給与所得控除の改正

物価上昇と就業調整に対応する観点から、給与所得控除の最低保障額が55万円から65万円に引き上げられました。

具体的には、昨年までは給与の収入金額が162万5千円以下の人の控除額は55万円で、それ以上の人は一定の算式で計算した金額が給与所得控除でした。これが、給与の収入金額が190万円以下の人の控除額が65万円になりました。給与の収入金額が190万円を超える人の給与所得控除額には、改正はありません。

給与所得控除の改正に伴って、家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額が65万円に引き上げられました。

Ⅲ特定親族特別控除の創設

特定親族とは、居住者と生計を一にする年齢19歳以上23歳未満の親族で、合計所得金額が58万円超123万円以下の人をいいます。ただし、配偶者や青色事業専従者として給与の支払いを受ける人、白色事業専従者を除きます。

特定親族の合計所得金額が85万円以下の場合は、特定扶養親族と同額の所得控除が受けられ、85万円を超えた場合でも控除額が段階的に逓減する仕組みになっています。【下図参照】

Ⅳ住宅ローン控除の拡充

急激な住宅価格の上昇等の状況を踏まえ、子育て世帯や若者夫婦世帯における住宅取得を支援する観点から、子育て世帯等について、住宅ローン控除における借入限度額の上乗せが行われました。

子育て世帯等とは、18歳以下の扶養親族を有する者、又は、自身もしくは配偶者のいずれかが39歳以下の者をいいます。借入限度額は、500万円から1千万円上乗せされています。