2020年 12月号

●令和2年分 年末調整のポイント

年末調整は、給与の支払者が給与の支払を受ける一人一人について、毎月の給与や賞与などの支払の際に源泉徴収した税額と、その年の給与の税額について、納めなければならない税額(年税額)と比べて、過不足を精算するものです。

◎令和2年分の主な留意点

1 基礎控除の見直し

基礎控除額(38万円)について、合計所得金額が「2,400万円以下」の控除額が48万円に10万円引上げられた一方、「2,400万円超2,450万円以下」は32万円、「2,450万円超2,500万円以下」は16万円と段階的に減額され、2,500万円を超えると基礎控除の適用を受けることができなくなりました。

2 子ども・特別障害者等を有する者等の所得金額調整控除の創設

その年の給与の収入金額が850万円を超える所得者で、特別障害者に該当する人又は年齢23歳未満の扶養親族を有する人若しくは特別障害者である同一生計配偶者若しくは扶養親族を有する人の総所得金額を計算する場合には、給与の収入金額(その給与の収入金額が1,000万円超の場合は、1,000万円)から850万円を控除した金額の10%相当の金額を給与所得金額から控除します。

3 給与所得控除

給与所得控除が表1のとおり見直され、給与収入が850万円を超えると195万円が上限となります。

4 各種控除等を受けるための扶養親族等の合計所得金額要件等の改正

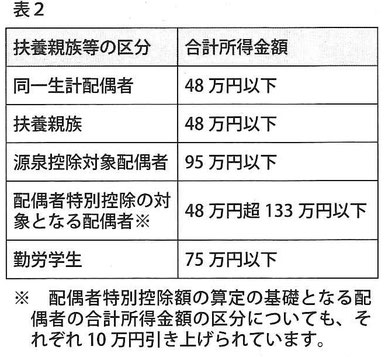

扶養親族、配偶者特別控除等の対象となる配偶者及び勤労学生の合計所得金額要件が各10万円引き上げられました(表2参照)。

5 ひとり親控除の創設等

(1)未婚の場合も適用

現に婚姻をしていない者のうち次に掲げる要件を全て満たすものである場合には、35万円の所得控除ができます。

① その者と生計を一にする子(総所得金額等合計額が48万円以下の者)を有すること

② 合計所得金額が500万円以下であること

③ 住民票の続柄の記載が次のいずれかであること

・その者が世帯主である場合には、同一世帯に世帯主との続柄として妻(未届)又は夫(未届)の記載のある者がいないこと

・その者が世帯主でない場合には、その者の住民票に世帯主との続柄として妻(未届)又は夫(未届)の記載がされていないこと

(2)寡婦(寡夫)控除の見直し

① 従来の寡夫控除の特例が廃止され、合計所得金額が500万円以下であることが要件となりました。

② 生計を一にする子を有する寡婦(寡夫)控除が男女共35万円になりました。

6 手続きの電子化

生命保険料控除、地震保険料控除及び住宅借入金等特別控除に係る控除証明書等については、電磁的方法により提供が可能となりました。