2021年 5月号

●少額減価償却資産に関する要点整理

減価償却資産の取得費は、取得した時に全額必要経費とするのではなく、その資産の使用可能期間の全期間にわたり分割して必要経費としていきます。一方で、少額の減価償却資産については、一定の要件の下で「一括償却資産の損金算入」、「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」といった措置が設けられているほか、固定資産税を考慮して他の特例を選択することもあります。

経営者や経理担当者等にとって、少額減価償却資産の取扱いは気になるところですので、ここで改めて、少額の減価償却資産に関する3つの制度のポイントをみてみます。

Ⅰ 少額の減価償却資産の取得価額の損金算入

1 概要

法人が事業に供した減価償却資産で、①使用可能期間が1年未満であるもの又は②取得価額が10万円未満であるものについては、その事業年度において、損金経理により即時損金算入ができます。

2 取得価額の判定

取得価額が10万円未満であるかどうかは、通常一単位として取引されるその単位、例えば、機械及び装置については、一台又は一基ごとに、工具、器具及び備品については、一個、一組、または一揃えごとに判定します。したがって、応接セットの場合は、通常、テーブルと椅子が一組で取引されるものなので、一組で10万円未満になるかどうかを判定します。

なお、少額の減価償却資産は、事業の用に供した事業年度において、その取得価額全額を損金経理した場合に損金算入できるとされていますので、いったん資産計上したものをその後の事業年度で一時に損金経理しても損金の額に算入することはできませんので、注意が必要です。

Ⅱ 一括償却資産の損金算入

1 概要

取得価額が10万円以上20万円未満の減価償却資産については、事業の用に供した年以後3年間の各年分において、その減価償却資産の全部又は特定の一部を一括し、一括した減価償却資産の取得価額の合計額の3分の1の金額を必要経費に算入できます。

2 対象資産

取得価額が10万円以上20万円未満の減価償却資産(国外リース資産やリース資産は除く)が対象となります。

なお、法人が事業の用に供した取得価額20万円未満の減価償却資産のうち、どの減価償却資産を一括償却の対象とするかは、法人の任意とされています。また、取得価額が10万円未満の減価償却資産でも、即時損金算入の対象とせずに、一括償却の対象とすることもできます。

3 損金算入額

対象資産を事業の用に供した事業年度以後の損金算入額は、次の算式によります。

【取得価額の合計額×当該事業年度の月数/36】

4 適用条件

一括償却資産を事業の用に供した日の属する事業年度の確定申告書に一括償却対象額の記載があり、かつ、その計算に関する書類を保存している場合に限り適用されます。また、損金算入される金額の計算に関する明細書を確定申告書に添付する必要があります。

Ⅲ 中小企業者等の少額減価償却資産の取得価額の損金算入の特例

1 概要

青色申告書を提出する一定の中小企業者に該当する法人又は農業協同組合等で常時使用する従業員の数が1,000人以下(令和2年4月1日以後に取得などする場合は500人以下)の法人が、取得価額10万円以上30万円未満の減価償却資産を平成18年4月1日から令和4年3月31日までの間に取得等をして事業の用に供した場合には、損金経理により必要経費に算入できます。

2 対象資産

取得価額が30万円未満の減価償却資産が対象となり、器具及び備品、機械・装置等の有形減価償却資産のほか、ソフトウェア、特許権、商標権等の無形減価償却資産も対象となります。

また、所有権移転外リース取引に係る賃借人が取得したされる資産や、中古資産であっても対象となります。

ただし、適用を受ける事業年度における少額減価償却資産の取得価額の合計額が300万円(事業年度が1年に満たないには300万円を12で除し、これにその事業年度の月数を掛けた金額。月数は、暦に従って計算し、1月に満たない端数を生じたときは、これを1月とします。)を上限としており、300万円を超えるときは、その取得価額の合計額のうち300万円に達するまでの少額減価償却資産の合計額が限度です。

3 適用条件

適用を受けるためには、事業の用に供した事業年度に少額減価償却資産の取得価額に相当する金額につき損金経理します。また、申告の際には、確定申告書等に少額減価償却資産の取得価額に関する明細書の添付が必要です。

4 固定資産税との関係

中小企業者等の少額減価償却資産の取得価額の損金算入の特例を適用し即時償却している資産については、一部を除き固定資産税(償却資産)の申告の対象となります。

固定資産税の申告対象外とする場合には、10万円未満の減価償却資産については、「少額の減価償却資産」として損金経理をし、10万円以上20万円未満の減価償却資産については、「一括償却資産の損金算入」を選択することになります。

Ⅳ 補足事項

1 消費税の「税抜」、「税込」で判定が変わる

取得価額の判定基準において、消費税の額を含めるかどうかは納税者の経理処理に委ねられており、税込処理なら消費税等を含んだ金額で、税抜処理なら消費税等を含まない金額で判定することになります。

例えば、税抜価額29万円の備品が、税抜処理なら前記Ⅲの特例により少額減価償却資産として必要経費に算入できますが、税込処理になると30万円を超えるので、資産計上することになります。

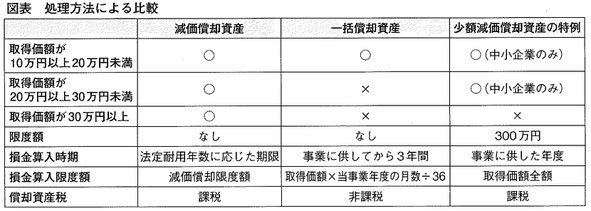

2 処理方法による比較

10万円未満は消耗品として無条件に損金として、その他のケースを比較してみると、図表のようになります。